米国の経済指標がさらに好調になってきました。

ISM製造業指数は57.8と2014年ぶりの高水準です。

2017年の前半6ヶ月間のISM製造業指数平均値は56.4となりました。

かなり好調といえるでしょう。

理由を少し考えてみました。

■2017年前半はドル安相場の恩恵?

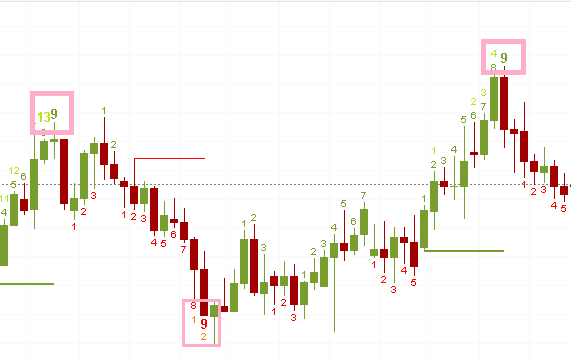

出所:Investing

昨年の12月末に高値の103ドル付近をつけたドルインデックスの先物指数です。

そこから8%程度の下落をしております。

この半年はジリジリと下落を続ける相場だったようです。

この恩恵を受けていたのかもしれません。

米国株式が買われすぎ水準に入っており、そろそろ調整ではないか?っとささやかれておりましたが、それでも大きく崩れる局面がこの半年間は全くありませんでした。

昨年末のトランプラリーはかなり織り込んだ相場だったのにも関わらずです。

そしてこの米ドル安続きが米国経済を上手く支えていたのかもしれません。

その影響もあるのか、今度はユーロや英国、カナダが利上げを示唆する発言が増えてきました。

各中央銀行も米国にようやく追随を始めそうです。

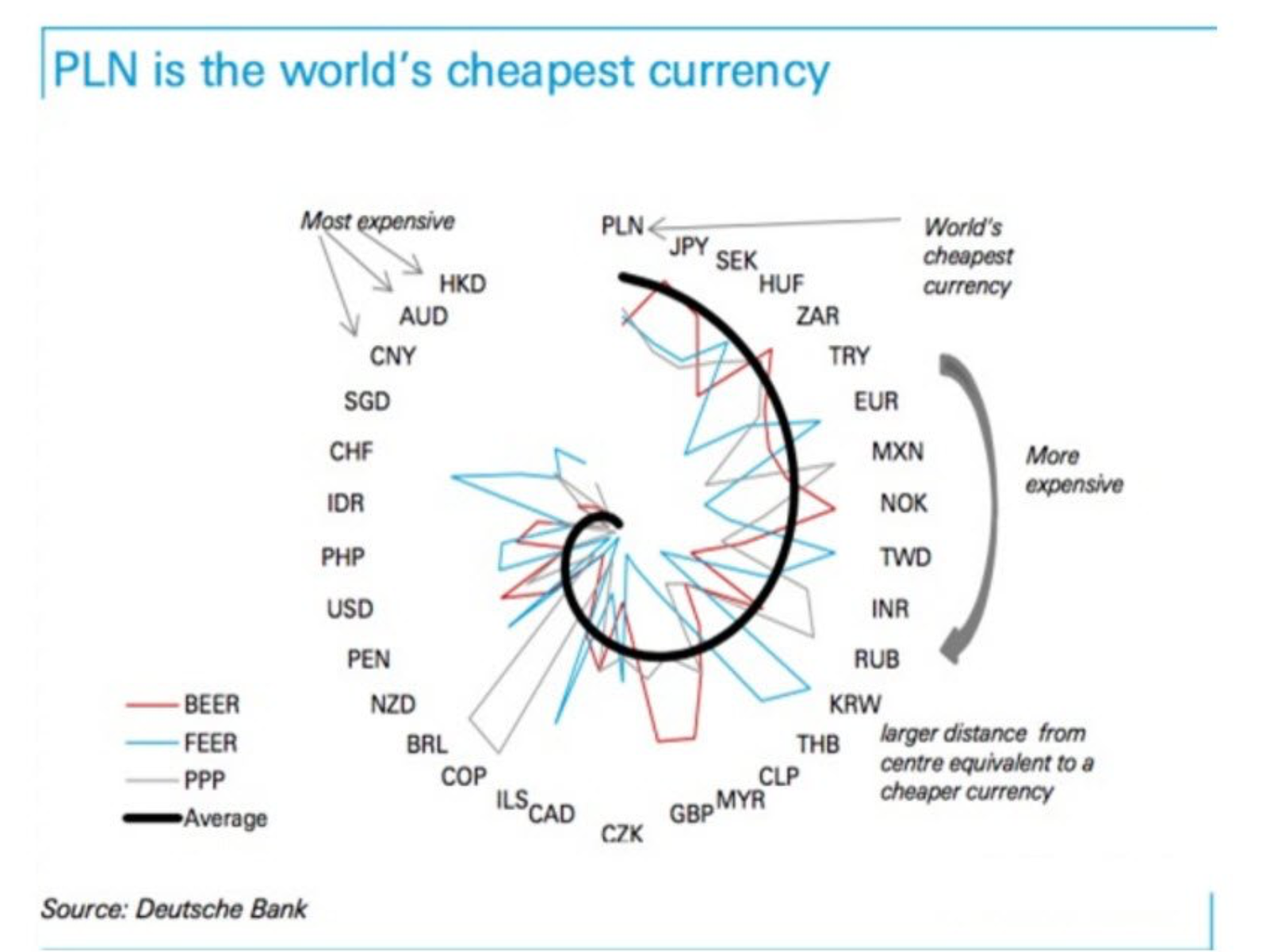

よって、米ドル独歩高の可能性が消えたように思えます。

■米国経済好調+利上げが米ドル高を抑制する?

ここからは妄想の範疇になりますが、今後米国経済指標が好調が続く場合、もちろんですが利上げは間違いなく順調に行われるでしょう。

しかし、『米国経済好調=世界経済』も好調を維持してくれる公算から世界各国の利上げも各国順調に進むと思われます。

欧州圏、北米、そしてオセアニアまでもが利上げ寄りになっていくはずです。

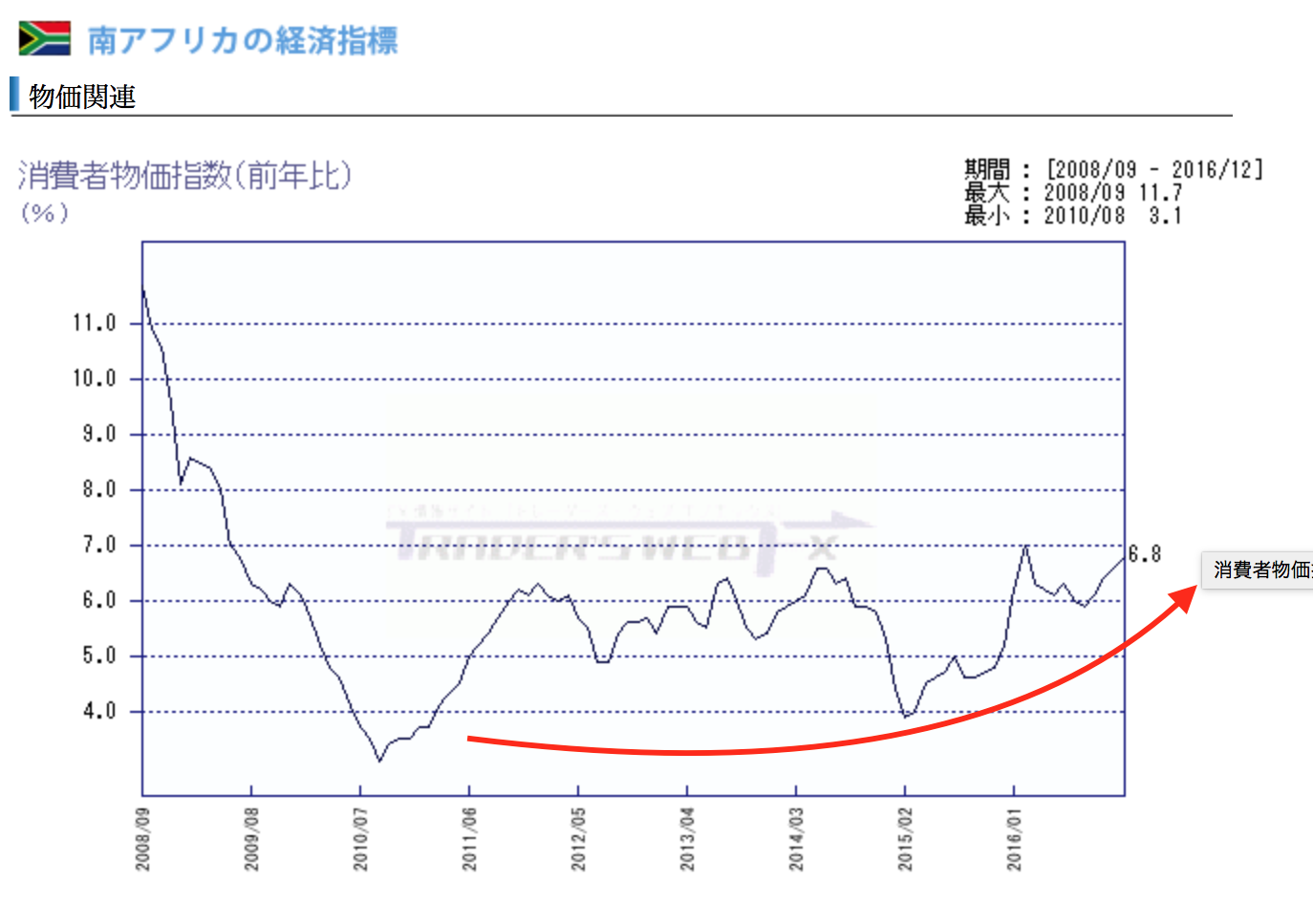

それは今年後半のインフレ率が上昇傾向にある国々になります。

そうしますと、やはりドルストレートでユーロドルやポンドドル、オージードルは堅調に推移し、上昇基調を維持することになります。

米国経済好調利上げ=ドルストレートの通貨が少し米ドル安方向に推移する矛盾が起こるように思えます。

これから世界各国利上げを織り込みにいく値動きをすると考えているため、既にほとんど織り込み済みの米ドルはそこまで通貨高にならないのではないでしょうか。

■ドル円は上昇するのか。

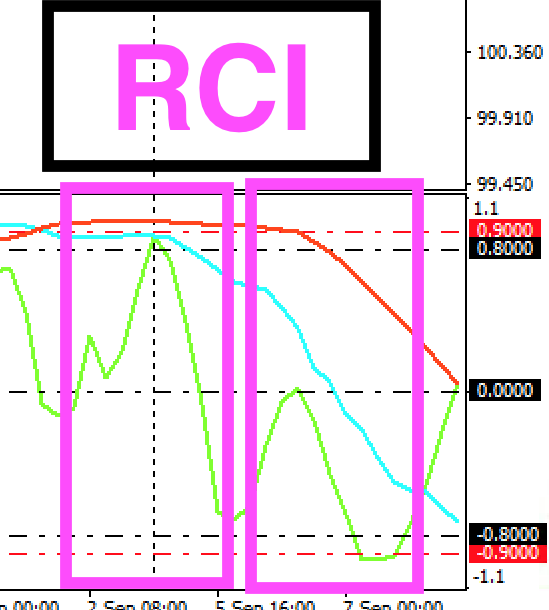

しかし、ドル円は上昇するでしょうか?

正直これはわかりません。じり高展開の時期もあれば、変わらず下落基調になる展開もあり、大きなレンジ相場が続くように考えております。

ただ、上記を考慮しますと、ユーロ円、ポンド円などはこの夏は上昇相場になるように思えます。

オセアニアの2か国も7月後半は第2四半期のCPIが発表されます。

欧州圏の経済が好調になりはじめただけに、オセアニアの物価上昇率も追随する可能性があります。

いくらRBAのロウ総裁がハト派スタンスを取ろうが、経済指標が順調に回復しておりますので、またどこかで豪ドル、NZドル高になっていくのではないでしょうか。

豪ドル円とNZ円のキャリートレードもどこかワークする期間が出てきそうです。

ニュージーランドも乳製品価格も昨年冬頃の価格を維持している模様で、ここを超えてきますと2014年前半のGDT価格が推移を始めます。

こうなりますと、1~2度ぐらいは利上げに動くのではないかと考えております。

よって、米国経済好調=ドル高っと考慮できますが、意外にも米国経済好調=ユーロ、ポンド、カナダ、オセアニアの通貨高を招く可能性があるのではないでしょうか。

クロス円のキャリー・トレードもありかもしれません。